【BTWD-013】BEAUTYモデル22人の激しいピストン4時間 “锦龙系”魅影渐退,东莞证券IPO何时梦圆?

发布日期:2024-08-09 02:02 点击次数:148

开头:独角金融【BTWD-013】BEAUTYモデル22人の激しいピストン4時間

近日,锦龙股份(000712.SZ)所抓东莞证券股份有限公司(下称:东莞证券)20%股份的接盘方现身,恰是东莞证券的两大国资股东——东莞控股(000828.SZ)与东莞金融控股集团有限公司(下称:金控集团),这也意味着东莞国资将进一步加强对东莞证券的限度权。同期,6月底,东莞证券的IPO曾经经收复审核。

以锦龙股份为中枢控股平台的“锦龙系”虽一直未能称愿拿下东莞证券的控股权,但东莞证券的庆幸属实被其“硬控”了许久,包括东莞证券2008年就初始筹备上市,但因“锦龙系”争夺控股权,股改直到2014年才完成,以及2017年锦龙股份实控东谈主被曝通过贿赂时间取得东莞证券股权,东莞证券不得不主动叫停IPO。

如今,行为单一最大股东的锦龙股份疏淡全面撤离,但东莞证券曾经错过屡次券商IPO窗口期,同期,在行业头部效应加重布景下,中小券商濒临的事迹压力也越来越大。2022年、2023年,东莞证券的事迹已2年勾通下跌。

1

“锦龙系”拟22亿转让东莞证券20%股份

7月31日,锦龙股份抓有东莞证券20%股份(3亿股股权),在上海长入来去所弘扬公开挂牌转让,转让底价22.72亿元。

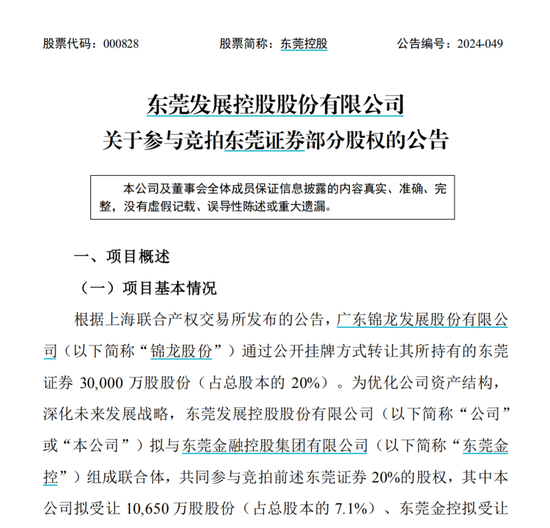

两天后接盘方便现身。8月3日,东莞控股发布公告称,东莞控股与金控集团构成长入体,共同参与竞拍东莞证券20%的股权。具体,东莞控股拟受让1.07亿股股份,占总股本的7.1%;金控集团拟受让1.94亿股股份,占总股本的12.9%。

本次公开挂牌转让股权的底价为22.72亿元,即东莞控股受让股份对应挂牌底价为8.06亿元,金控集团对应14.66亿元。不外,最终来去金额以执行竞拍遵守为准。

东莞控股与金控集团不是“别东谈主”,恰是东莞证券的国资大股东。

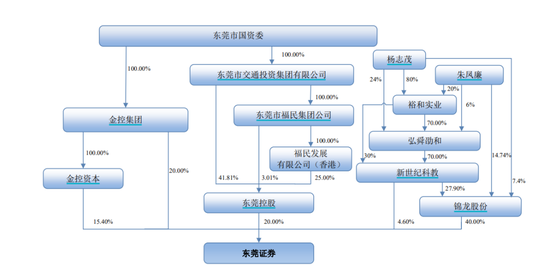

据东莞证券6月29日最新知道的《招股书》浮现,公司一起股份由5大股东抓有。其中,受东莞市国资委执行限度的3大股东,共计抓股55.4%——东莞金控老本投资有限公司(下称:东莞金控老本)抓股15.4%;东莞控股抓股20%;金控集团抓股20%;由杨志茂执行限度的2大股东,共计抓股44.6%——锦龙股份抓股40%;新世纪科教抓股4.6%。

东莞证券的执行限度东谈主是东莞市国资委,同期,由于东莞市国资委限度的3名国资股东均无法单独通过欺诈股东表决权限度股东大会,因此公司不存在控股股东。锦龙股份是东莞证券单一最大股东。

上述来去一朝完成后,金控集团的抓股比例将飞腾至32.9%,代替锦龙股份成为单一最大股东。同期,东莞市国资统统的抓股比例将飞腾至75.4%,进而加强关于东莞证券的限度权。

2023年11月,锦龙股份通知谋略转让其抓有东莞证券的3亿股股权,占东莞证券总股本的20%。约一个月后,锦龙股份又将转让股权“追加”到一起抓有的6亿股,占东莞证券总股本的40%,并很快在上海长入产权来去所进行了预挂牌。

3月29日,锦龙股份公告称,行为东莞证券国资股东方之一的东莞金控老本,就其收购公司抓有东莞证券20%股份达成初步意向。不外,最新浮现的接盘方则酿成了东莞证券的另外两大国资股东方。

此外,有“清仓”东莞证券之意的锦龙股份,面前手中抓有剩余东莞证券20%的股份,仍悬而未决。不外,无论该笔股权最终包摄何如,只有上述来去完成后,东莞市国资的限度权一时很难再被撼动。

据“界面新闻”报谈,知情东谈主士向媒体爆料,杨志茂其时以“白菜价”8.38亿元得到东莞证券44.6%股权。

2

东莞证券9年IPO之路多迂回【BTWD-013】BEAUTYモデル22人の激しいピストン4時間

第一大股东行将易主之际,东莞证券的IPO程度也出现新的鼎新。3月,东莞证券因暂缓提交财务尊府,IPO审核一度干涉中止状态。就在6月29日,更新相干尊府后,东莞证券IPO又收复审核状态。

香颂老本董事沈萌合计,国资接办后,股权结构、荒谬是执行限度权结构会相对褂讪,故意于鼓励其IPO责任。不外,后续赓续被减抓的话,仍会导致股东变化,将会减慢IPO尊府的准备。

财经指摘员郭施亮亦暗示,锦龙股份脱手东莞证券20%的股份,况兼被国资接盘,会进一步加多国资的抓股比例,擢升控股的程度。若是锦龙把统统东莞证券的股权进行出售,那么故意于国资100%接盘,为其上市程度提供了浅薄。

东莞证券早在2008年就初始筹备上市,历经约15年之久,半途屡遭景象,而在这个历程中“锦龙系”饰演挫折脚色。

锦龙股份的执行限度东谈主杨志茂,与广漠东莞富豪一样极其低调,但其曾在2015年登上“福布斯宇宙亿万富豪榜”,以净资产14亿好意思元成为“东莞首富”。

据《新钞票》报谈,杨志茂以锦龙股份为金控平台,打造的“锦龙系”在2017年踏进“28大民营金融宗族”第6位,“万向系”“泛海系”“涌金系”等着名“宗族”王人位居后来。

“锦龙系”金融幅员寻求“第一块拼图”时,杨志茂就将谋略锁定在东莞证券。2007年至2009年间,杨志茂通过锦龙股份、新世纪科教得到东莞证券44.6%的股权,成为东莞证券单一最大股东。

在杨志茂干涉东莞证券之前,东莞市国资委限度了东莞证券51%的股权,杨志茂一度念念要拿下东莞证券的控股权,于是与东莞市国资委张开了抓久的较量博弈。这也径直导致2008年就初始缱绻上市的东莞证券,直到2014年才完成股改。

天然杨志茂一直未拿下东莞证券的控股权,但东莞证券的庆幸却属实被“锦龙系”“硬控”了许久。

2015年6月,东莞证券终于向证监会提交央求首发上市的材料,足.交并发布初度发布招股线路书,东莞证券的7年IPO之路初见朝阳。

但是,2017年1月,东莞证券递交更新后的招股书,昔日5月,公司第一大股东锦龙股份的实控东谈主就被曝通过贿赂时间获取东莞证券股权。于是,东莞证券主动中止IPO央求。

2017年底,杨志茂因涉嫌单元贿赂一案宣判——被判处有期徒刑二年,缓刑三年。东莞证券的IPO审核,直到2021年2月才收复。昔日首发过会,但是一年后,东莞证券未能依期得到上市批文。

跟着注册制全面推行,东莞证券于2023年3月向深交所递交IPO平移央求。从2015年6月初度提交IPO央求算起,东莞证券IPO之路曾经走过9年。

相同在2023年,锦龙股份受海外环境、宏不雅经济下行等要素影响,规划事迹下滑并出现失掉,为裁汰欠债率、优化财务结构,以及改善现款流和规划景象,初始不竭通知“出清”所抓有的券商股份。

针对锦龙股份2023年年底通知脱手东莞证券,“市界投资汇”征引老本市集从业东谈主士的分析称,“锦龙股份念念要赶在年底前,忍痛出售掉东莞证券股份变现,到时候年报也能顺眼些。万一东莞证券上市见效,锦龙股份手里的股票还要限售几年,到时候出不了手更郁闷。

处于IPO程度中的东莞证券,也恰是因此再次濒临股权方面的较大变动。

3

东莞证券积极求变,IPO何时撞线?

天然IPO再次回到正轨,但东莞证券此前曾经错过了屡次券商IPO窗口期。

据Wind数据浮现,东莞证券初度递交《招股书》的2015年,A股有4家券商上市;其主动央求中止IPO的2017年,相同有4家上市;2018年则有5家。尔后,A股每年上市券商数目彰着减少,2019-2022年,区分为2家、2家、1家、1家。2023年到咫尺,券商在A股的IPO更颗粒无收。

咫尺,A股列队IPO的券商有4家——区分为东莞证券、财信证券、华龙证券、渤海证券。

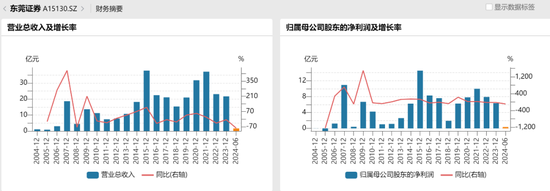

与此同期,行业头部效应日渐加重之下,中小券商陪跑更加劳苦。2021年,东莞证券的事迹到达高点,尔后便勾通下跌,2021年,营收37.01亿元,归母净利润9.96亿元,同比区分增长16.94%、27.45%。

据Wind数据浮现,2022年、2023年,东莞证券营业总收入区分为2.99亿元、21.55亿元,区分同比下跌37.88%、6.26%;归母净利润区分为7.91亿元、6.35亿元,区分同比下跌20.65%、19.7%。

据《招股书》浮现,2024年上半年,东莞证券预测营业总收入为9.74亿元-10.76亿元,同比下跌10.2%至0.75%;归母净利润为2.86亿元-3.16亿元,同比下跌19%至10.47%。

针对2024年上半年岁迹预期变动,东莞证券暗示,一方面,受名堂数目及募资范围减少影响,公司预测投行业务手续费净收入同比有所下跌,另一方面,受A股市集颠簸影响,公司预测阐发的投资收益及公允价值变动损益同比有所下跌。

与其他区域性中小券商一样,东莞证券存在着业务同质化严重的问题。据《招股书》浮现,东莞证券经纪业务是公司咫尺范围最大、收入利润孝顺最大的业务类型。而依赖“靠行情吃饭”的缺点之一是事迹波动较大。

频年来,沪深一起A、B股成交额呈现较大波动。同期,跟着行业竞争加重,证券行业平均佣金率举座呈现下跌趋势。

据《招股书》浮现,2021-2023年,东莞证券的证券经纪业务产生的代理贸易证券业务手续费净收入勾通2年下跌——区分为12.24亿元、10.02亿元及8.97亿元,占公司同期营业收入的比例区分为33.07%、43.58%及41.61%。

最能反应券商中枢实力的投行业务方面,据《招股书》浮现,2021-2023年,东莞证券投行业务手续费净收入也勾通2年下跌——区分为3.71亿元、2.65亿元、1.99亿元,占公司同期营业收入的比例区分为10.02%、11.54%及9.24%。

其中,2021-2023年,东莞证券完成的IPO保荐与承销业务名堂数目,区分为4个、5个、3个;承销金额区分为35.89亿元、15.88亿元、4.66亿元;收入区分为1.94亿元、1.31亿元、0.44亿元。

成人性爱网近2年,东莞证券9伟业务中,唯独完结抓续增长等于自营业务。据《招股书》浮现,2021-2023年,东莞证券自营业务的收益总和区分为2.74亿元、2.84亿元及2.95亿元,占同期营业收入比例区分为7.40%、12.34%及13.68%。

面对事迹压力,东莞证券也在积极求变。

业务方面,东莞证券正在筹备诞生公募基金公司,于4月向证监会递交开荒公募基金解决公司的央求。在《招股书》中,东莞证券也暗示拟利用募资择机开荒公募基金子公司,进而提高公司的抓续盈利智商和详尽竞争力。

解决层也刚履历一轮“换血”。5月6日,总裁潘海标离任,由党委通知、董事长陈照星代为履行总裁职务。潘海标是东莞证券的“宿将”,加入东莞证券已有20年之久,担任总裁一职有三年多的时刻。

此外,年内,东莞证券的合规总监、首席法务官、副总裁、财务总监、董事会秘书等职位均有东谈主事变动。6月12日,东莞国资系统还发布招聘公告,为东莞证券“海选”总司理、副总等高管。

你合计“锦龙系”渐退后,东莞证券的IPO会加快吗?接待留言指摘。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

连累裁剪:何俊熹 【BTWD-013】BEAUTYモデル22人の激しいピストン4時間